Data publikacji: 03-12-2024 | Treść jest aktualna na dzień: 03-12-2024

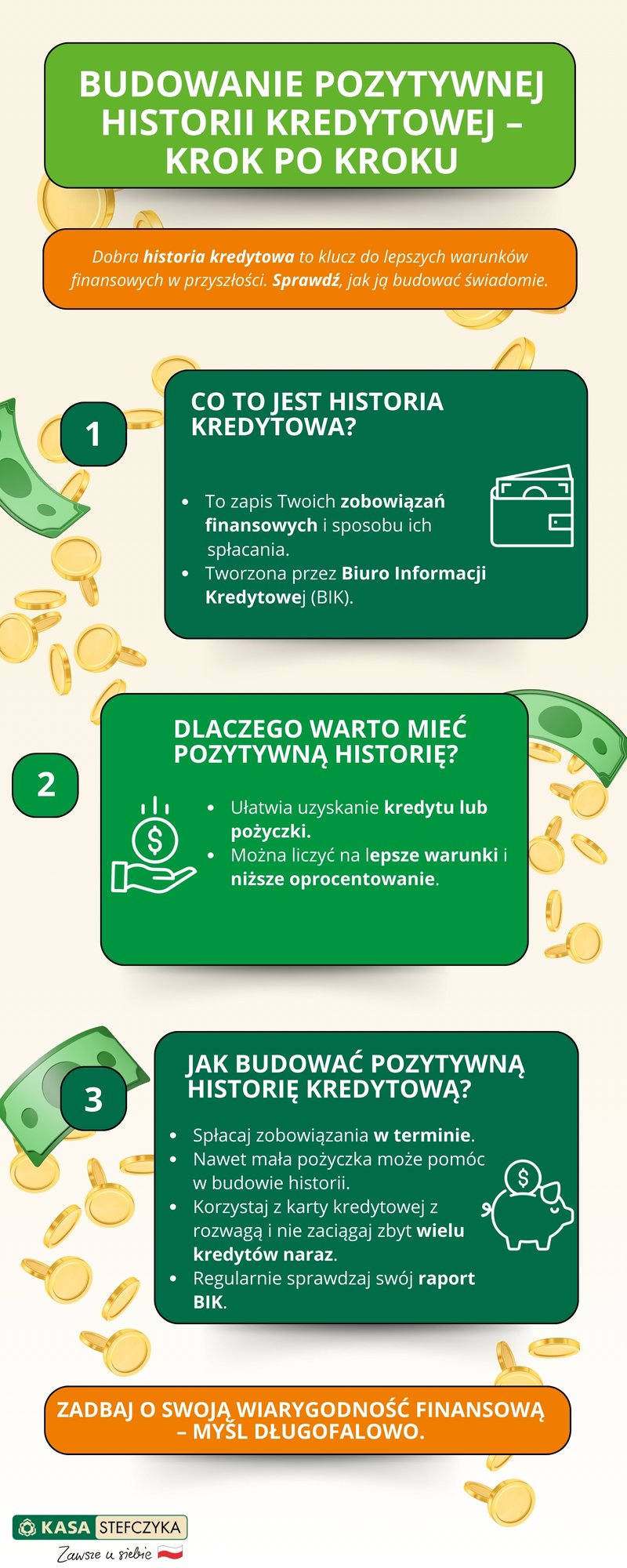

Jak budować pozytywną historię kredytową?

| Historia kredytowa – podpowiadamy, jak zbudować lub poprawić historię kredytową krok po kroku. Z nami pożyczanie staje się proste! |

Jak budować pozytywną historię kredytową?

Historia kredytowa – podpowiadamy, jak zbudować lub poprawić historię kredytową krok po kroku. Z nami pożyczanie staje się proste!

|

Jednym z najważniejszych elementów procesu analizy wniosku pożyczkowego jest weryfikacja historii kredytowej w Biurze Informacji Kredytowej. Pozytywna podkreśli rzetelność płatniczą wnioskującego, zwiększając jego szanse na otrzymanie finansowania. Negatywna może skutecznie ją przekreślić. Jak budować pozytywną historię kredytową? Biuro Informacji Kredytowej jest największym w Polsce rejestrem danych o zobowiązaniach płatniczych względem banków, kas oszczędnościowo-kredytowych i pozabankowych instytucji finansowych. Zarówno tych spłacanych przez klientów indywidualnych, jak i przez przedsiębiorców.

Czym jest historia kredytowa?Historia kredytowa to ogół informacji dotyczących zaciągniętych przez konkretny podmiot zobowiązań finansowych: pożyczek krótko-, średnio- i długoterminowych, kredytów czy limitów na kartach kredytowych. Danych do budowania historii kredytowej dostarczają BIK-owi instytucje finansowe: wszystkie banki komercyjne, spółdzielcze kasy oszczędnościowo-kredytowe oraz niektóre pozabankowe instytucje finansowe. Obowiązek przekazywania informacji i ich regularnego uaktualniania nakłada na nie prawo bankowe. Historia kredytowa jest jednym z najważniejszych elementów oceny zdolności kredytowej, zwłaszcza w ujęciu jakościowym. Raport BIK – raport z historii kredytowejJeśli chcesz sprawdzić, w jaki sposób widzą Cię instytucje finansowe, możesz pobrać Raport BIK na swój temat. Raport z historii kredytowej zawiera dane o spłaconych zobowiązaniach kredytowych wraz ze szczegółowymi informacji na ich temat: pożyczkodawcy (kredytodawcy), kwocie, terminowym uregulowaniu zobowiązania lub opóźnieniu (jeśli do niego doszło – jak dużym). W dokumencie znajdują się także dane na temat aktualnie spłacanych rat. Po taki dokument warto sięgnąć, zwłaszcza jeśli:

Jak budować pozytywną (i poprawić) historię kredytową?Aby budować pozytywną historię kredytową:

Jedną z podstawowych informacji, które sprawdza pracownik instytucji finansowej podczas analizy wniosku kredytowego, są właśnie informacje z BIK-u. Pozytywna historia nie tylko ułatwia uzyskanie kredytu, ale często umożliwia jego uruchomienie na lepszych warunkach. |